Когда вы оформляете займ на карту онлайн, вы вступаете в сложную стратегическую игру с кредитором. Ключевым ресурсом в этой игре становится ваш «цифровой след». В отличие от классических настольных игр, где все фигуры на виду, здесь доказательная база строится на невидимых данных, которые остаются в системах в процессе оформления займа. Понимание правил этой игры и ценности каждой «фигуры» (каждого элемента следа) — основа для построения выигрышной стратегии.

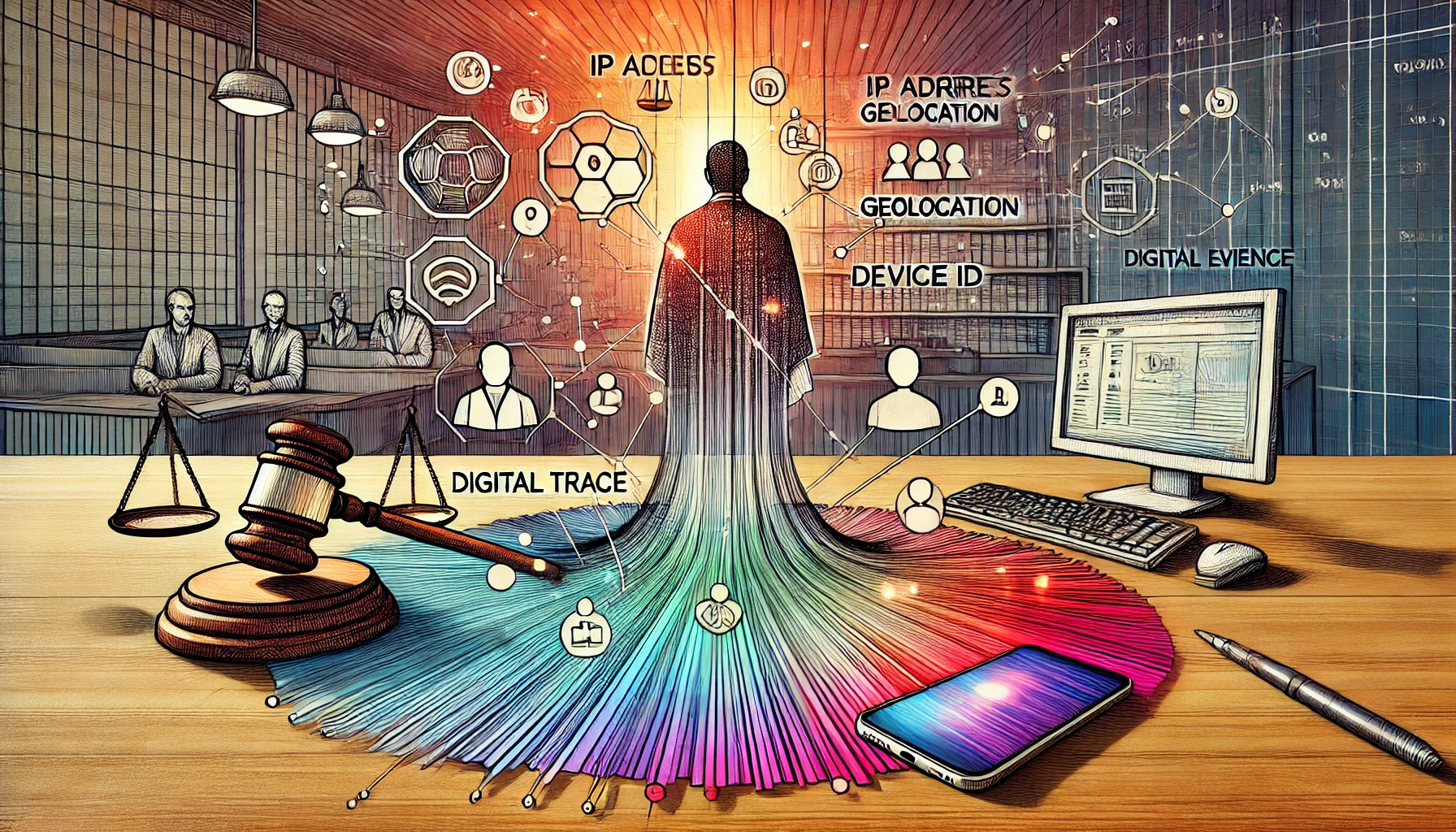

«Цифровой след» — это не просто код из SMS. Это комбинация из IP-адреса, данных о вашем устройстве, геолокации и даже поведенческих характеристик — например, времени, которое вы потратили на чтение договора. Совокупность этих данных позволяет кредитору с высокой точностью доказать, что договор был заключен именно вами, даже без вашей подписи на бумаге.

Именно поэтому сегодня так важно понимать механику этой игры. Цель данной статьи — детально разобрать, какие элементы «цифрового следа» использует ваш оппонент в качестве доказательств, какие у вас есть контрмеры, и как выстраивать свою стратегию, чтобы защитить свои финансовые интересы в этом цифровом поединке.

Что такое «цифровой след» в контексте онлайн-займа

«Цифровой след» заемщика — это совокупность технических и поведенческих данных, автоматически фиксируемых информационной системой микрофинансовой организации (МФО) в момент подачи заявки и заключения договора. Эти данные позволяют реконструировать весь процесс оформления займа и служат для подтверждения личности и волеизъявления клиента. Грамотный сбор и хранение этих данных являются для МФО обязательным условием для последующего успешного взыскания долга в суде.

Ключевым элементом является подтверждение личности заемщика. Это может происходить через упрощенную идентификацию с использованием паспортных данных и сверкой через государственные информационные системы (например, СМЭВ). Также часто используется метод фото-идентификации, когда клиент должен сделать селфи с паспортом в руках. Все эти шаги записываются и сохраняются в логах системы.

После идентификации наступает этап подтверждения согласия с условиями договора. Здесь главным доказательством служит использование простой электронной подписи (ПЭП). Чаще всего это уникальный код, отправленный на номер телефона клиента, который он должен ввести в специальное поле на сайте. Факт отправки кода и его ввода клиентом также фиксируется в системных журналах с указанием точного времени.

Юридическая сила «цифрового следа»

С точки зрения законодательства, «цифровой след» является совокупностью электронных доказательств. Их юридическая сила определяется несколькими федеральными законами, в первую очередь, Гражданским кодексом РФ и Федеральным законом «Об электронной подписи». Закон приравнивает простую электронную подпись (например, связку «логин-пароль» или код из SMS) к собственноручной подписи, если стороны заранее договорились об этом.

Такая договоренность, как правило, содержится в правилах предоставления займов, с которыми клиент соглашается, ставя галочку на сайте МФО. Суды признают такую форму соглашения легитимной. Для того чтобы «цифровой след» был принят судом в качестве надлежащего доказательства, МФО должна предоставить:

- Доказательства идентификации клиента: Данные анкеты, результаты проверки по базам, фото- и видеоматериалы.

- Подтверждение согласия с условиями: Логи, подтверждающие, что клиент ознакомился с документами и поставил «галочку» согласия.

- Доказательства использования ПЭП: Выгрузку из системы о том, что на номер телефона клиента был отправлен код, и этот код был успешно введен на сайте.

- Подтверждение перевода средств: Платежное поручение или выписку, доказывающие, что деньги были отправлены на банковскую карту, принадлежащую именно этому клиенту.

Совокупность этих данных позволяет суду сделать однозначный вывод о том, что договор был заключен конкретным лицом по его собственной воле. Оспорить такой набор доказательств заемщику, который утверждает, что «ничего не подписывал», становится практически невозможно. Наглядное изображение такой доказательной базы в суде показало бы ее комплексный характер.

Позиция судов и защита прав заемщика

В последние годы судебная практика по спорам о возврате онлайн-займов стала достаточно единообразной. Суды в подавляющем большинстве случаев встают на сторону кредитора, если тот может предоставить исчерпывающий и непротиворечивый «цифровой след», подтверждающий все этапы заключения договора. Аргументы заемщика в стиле «это не я», «мой телефон украли» или «я не читал договор» редко принимаются во внимание, если не подкреплены убедительными доказательствами (например, заявлением в полицию о краже телефона).

Тем не менее, закон защищает и права заемщика. Если МФО не может предоставить полную и достоверную информацию о «цифровом следе», суд может отказать во взыскании долга. Например, если у компании нет логов, подтверждающих отправку и ввод кода из SMS, или если деньги были переведены на карту, не принадлежащую ответчику, договор может быть признан незаключенным.

Кроме того, заемщик всегда может оспорить не сам факт займа, а его условия, если они противоречат закону. Суд может снизить размер неустойки, если она является чрезмерной, или пересчитать проценты, если МФО нарушила требования Центрального банка к предельной полной стоимости займа. Таким образом, «цифровой след» доказывает факт сделки, но не освобождает кредитора от обязанности соблюдать законодательство.

Мошенничество и оспаривание займа

Отдельно стоит рассмотреть ситуацию, когда займ действительно был оформлен мошенниками на имя добросовестного гражданина с использованием его утерянных или украденных данных. В этом случае «цифровой след» будет указывать на этого гражданина, но он не будет отражать его реального волеизъявления. Доказывание факта мошенничества в такой ситуации ложится на плечи самого пострадавшего. Это сложный, но возможный процесс.

Первым и самым важным шагом является немедленное обращение в полицию с заявлением о мошенничестве. Полученный талон-уведомление о принятии заявления станет ключевым документом в суде. Также необходимо уведомить МФО о случившемся и потребовать проведения внутреннего расследования.

В суде пострадавшему потребуется доказывать, что в момент оформления займа он не мог этого сделать (например, находился в другом месте, что подтверждается биллингом телефона или показаниями свидетелей). Также можно запросить у МФО технические данные об операции: IP-адрес, данные об устройстве. Если они не совпадают с вашими, это станет весомым аргументом в вашу пользу.

Вопросы и ответы

В первую очередь, не паникуйте и не игнорируйте требование. Немедленно свяжитесь с МФО, чтобы выяснить обстоятельства, и напишите официальное заявление о том, что вы не заключали данный договор. Параллельно подайте заявление в полицию о мошенничестве.

Да, любая задокументированная коммуникация между вами и МФО, включая переписку в чатах, электронные письма и записи телефонных разговоров, может быть использована в качестве доказательства в суде обеими сторонами. Поэтому всегда придерживайтесь конструктивного и делового тона в общении.

Вам необходимо доказать, что на момент оформления займа паспорт уже был вами утерян. Лучшим доказательством будет справка из полиции о том, что вы подавали заявление об утере паспорта. Если вы не сделали этого своевременно, доказать вашу непричастность будет значительно сложнее.